HPR là gì? Đây là thuật ngữ tài chính được nhiều nhà đầu tư quan tâm tìm hiểu. HPR chính là chỉ số đo lường xác suất biến động giá cổ phiếu dựa trên dữ liệu quá khứ, giúp nhà đầu tư dự đoán xu hướng thị trường chính xác hơn. Bài viết này từ JobsGO sẽ giúp bạn hiểu rõ về HPR và vai trò của nó trong chiến lược đầu tư.

Mục lục

1. HPR Là Gì?

HPR – Holding Period Return, hay còn gọi là lợi tức nắm giữ định kỳ, là một chỉ số tài chính dùng để đánh giá hiệu quả của một khoản đầu tư. Chỉ số này không chỉ đơn thuần phản ánh sự thay đổi về giá trị vốn đầu tư ban đầu, mà còn tính đến tất cả các nguồn thu nhập phát sinh trong suốt thời gian nắm giữ tài sản.

Cụ thể, HPR bao gồm hai thành phần chính: sự biến động về giá trị thị trường của tài sản (capital gain/loss) và các khoản thu nhập định kỳ như cổ tức, lãi suất hay các khoản phân phối khác từ tài sản đó (income return).

2. Đặc Điểm Của HPR

HPR có tính tổng hợp cao khi phản ánh toàn bộ lợi ích thu được từ khoản đầu tư trong kỳ. Đặc điểm này thể hiện qua việc HPR không chỉ xét đến sự thay đổi về giá trị tài sản, mà còn tính cả những khoản thu nhập phát sinh trong quá trình nắm giữ như cổ tức hay lãi suất. Đây là một đặc tính quan trọng giúp đánh giá chính xác hiệu quả đầu tư.

Đặc điểm tiếp theo của HPR là tính tương đối. HPR luôn được biểu thị dưới dạng tỷ lệ phần trăm, thể hiện mối quan hệ giữa lợi nhuận thu được so với giá trị đầu tư ban đầu. Việc so sánh hiệu quả giữa các khoản đầu tư trở nên khả thi, bất kể quy mô đầu tư khác nhau như thế nào.

HPR còn phụ thuộc vào nhiều yếu tố thị trường. Chỉ số chịu ảnh hưởng trực tiếp từ các biến động giá cả trên thị trường, các chính sách về cổ tức của doanh nghiệp, cũng như những thay đổi trong môi trường đầu tư vĩ mô. Nên HPR là chỉ số động, luôn biến đổi theo diễn biến của thị trường.

3. Vai Trò Của HPR Trong Đầu Tư

Trong bối cảnh thị trường tài chính ngày càng phức tạp và đa dạng, các nhà đầu tư luôn cần những công cụ đánh giá hiệu quả, đáng tin cậy để đưa ra quyết định đầu tư chính xác. HPR chính là công cụ quan trọng không thể thiếu trong quá trình này. Đây là chỉ số được các chuyên gia tài chính và nhà đầu tư trên toàn cầu tin dùng để đo lường hiệu suất đầu tư một cách toàn diện. Cụ thể, nó giúp:

3.1 Đánh Giá Hiệu Quả Đầu Tư

Thông qua việc tính toán toàn bộ lợi nhuận thu được, bao gồm cả thu nhập từ biến động giá và các khoản thu nhập định kỳ, HPR giúp nhà đầu tư có cái nhìn chính xác về khả năng sinh lời thực tế của tài sản trong danh mục đầu tư của mình.

Việc theo dõi HPR thường xuyên còn giúp nhà đầu tư phát hiện sớm những khoản đầu tư kém hiệu quả hoặc không đạt kỳ vọng. Từ đó, họ có thể kịp thời đưa ra các quyết định điều chỉnh như tái cơ cấu danh mục, cắt lỗ hoặc tăng tỷ trọng đầu tư vào những tài sản có hiệu suất tốt hơn.

3.2 Công Cụ So Sánh Đầu Tư

HPR tạo ra một thước đo chuẩn mực để so sánh hiệu quả giữa các khoản đầu tư khác nhau, bất kể quy mô hay loại tài sản. Đây là chỉ số hữu ích khi nhà đầu tư cần đánh giá và lựa chọn giữa nhiều cơ hội đầu tư, từ cổ phiếu, trái phiếu cho đến bất động sản hay các công cụ tài chính phái sinh.

Khả năng so sánh của HPR còn giúp nhà đầu tư đối chiếu hiệu suất của danh mục với các chuẩn đối sánh (benchmark) trong ngành hoặc thị trường. Qua đó, họ đánh giá được năng lực đầu tư của mình và xác định liệu chiến lược đang áp dụng có thực sự mang lại kết quả vượt trội so với mặt bằng chung hay không.

3.3 Hoạch Định Chiến Lược Đầu Tư

Nhờ quá trình phân tích HPR, nhà đầu tư có thể xây dựng, điều chỉnh chiến lược đầu tư một cách khoa học và hiệu quả. Chỉ số giúp họ xác định được những xu hướng dài hạn trong hiệu suất đầu tư, từ đó đưa ra các quyết định về phân bổ tài sản, thời điểm tham gia hoặc rút khỏi thị trường.

HPR cũng hỗ trợ thiết lập các mục tiêu đầu tư thực tế và có thể đạt được. Khi có sự hiểu biết rõ ràng về hiệu suất quá khứ qua HPR, nhà đầu tư có thể đặt ra những kỳ vọng hợp lý về tỷ suất sinh lời trong tương lai.

3.4 Quản Trị Rủi Ro

Bằng cách theo dõi biến động của HPR qua các giai đoạn thị trường khác nhau, nhà đầu tư sẽ xác định được mức độ rủi ro của từng khoản đầu tư cũng như toàn bộ danh mục.

Khả năng phân tích rủi ro qua HPR giúp nhà đầu tư xây dựng được các chiến lược phòng ngừa phù hợp. Họ có thể điều chỉnh tỷ trọng các tài sản trong danh mục, áp dụng các công cụ phái sinh để bảo hiểm rủi ro hoặc thực hiện đa dạng hóa đầu tư để giảm thiểu tác động từ biến động của thị trường.

3.5 Định Hướng Dài Hạn

HPR đóng vai trò quan trọng trong việc hình thành tầm nhìn dài hạn cho hoạt động đầu tư. Nhờ quá trình phân tích HPR trong các khung thời gian khác nhau, nhà đầu tư có thể hiểu rõ hơn về chu kỳ thị trường, những yếu tố ảnh hưởng đến hiệu suất đầu tư trong dài hạn.

Việc hiểu biết về mối quan hệ giữa HPR, thời gian nắm giữ giúp nhà đầu tư phát triển kỷ luật đầu tư vững chắc. Họ học được cách kiên nhẫn với những khoản đầu tư có tiềm năng dài hạn, không bị chi phối bởi những biến động ngắn hạn của thị trường, từ đó xây dựng được danh mục đầu tư bền vững và hiệu quả theo thời gian.

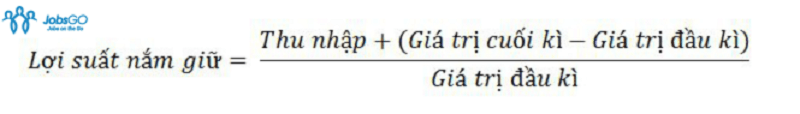

4. Công Thức Tính HPR Chuẩn

HPR được dùng để tính tỷ suất sinh lợi của một khoản đầu tư trong suốt khoảng thời gian mà nhà đầu tư nắm giữ nó. Công thức HPR có thể được tính như sau:

Trong đó:

- Giá trị cuối kỳ: Giá trị của khoản đầu tư vào cuối kỳ.

- Giá trị đầu kỳ: Giá trị của khoản đầu tư vào đầu kỳ.

- Thu nhập từ đầu tư: Khoản thu nhập phát sinh trong quá trình đầu tư (như cổ tức, lãi suất, hoặc lợi nhuận từ tài sản).

Ví dụ: Giả sử bạn đầu tư vào một cổ phiếu với giá ban đầu là 1.000.000 VNĐ, và sau một năm, giá trị cổ phiếu tăng lên 1.200.000 VNĐ. Trong thời gian nắm giữ, bạn nhận được cổ tức là 50.000 VNĐ.

HPR = (1.200.000 – 1.000.000 + 50.000)/1.000.000 = 250.000/1.000.000 = 0,25 hay 25%.

5. Ưu Điểm – Hạn Chế Của HPR

Như các chỉ số khác, HPR cũng có những ưu điểm, hạn chế riêng cần cân nhắc kỹ lưỡng khi áp dụng vào phân tích đầu tư. Cụ thể đó là:

5.1 Ưu Điểm

5.1.1 Dễ Tính Toán Và Dễ Hiểu

HPR có công thức đơn giản, chỉ yêu cầu giá trị đầu kỳ, giá trị cuối kỳ, thu nhập bổ sung, giúp nhà đầu tư tính toán nhanh chóng tỷ suất lợi nhuận của khoản đầu tư trong thời gian nắm giữ. Do đó, HPR được sử dụng rộng rãi trong việc đánh giá nhanh hiệu quả của nhiều loại tài sản đầu tư khác nhau.

5.1.2 Phân Tích Lợi Nhuận Thực Tế

HPR phản ánh đầy đủ các yếu tố lợi nhuận từ tài sản, bao gồm cả lãi vốn (giá trị tăng thêm của tài sản), thu nhập bổ sung như cổ tức hoặc lãi suất. Điều này giúp nhà đầu tư có cái nhìn tổng thể và sát thực hơn về hiệu quả thực tế của khoản đầu tư so với chỉ việc xem xét mức giá tăng hoặc giảm.

5.1.3 So Sánh Hiệu Suất Giữa Các Khoản Đầu Tư

HPR giúp nhà đầu tư dễ dàng so sánh hiệu suất của các tài sản khác nhau trong cùng khoảng thời gian nắm giữ. Ví dụ, nhà đầu tư có thể so sánh HPR của cổ phiếu với trái phiếu hoặc các tài sản khác để xác định khoản đầu tư nào mang lại lợi nhuận tốt nhất, từ đó đưa ra quyết định phân bổ vốn hiệu quả hơn.

5.2 Nhược Điểm

5.2.1 Không Điều Chỉnh Theo Thời Gian

HPR không điều chỉnh cho các khoảng thời gian khác nhau, chỉ phản ánh tỷ suất lợi nhuận cho toàn bộ thời gian nắm giữ mà không quy đổi về tỷ suất hàng năm. Do đó, các nhà đầu tư sẽ gặp khó khăn khi so sánh các khoản đầu tư có thời gian nắm giữ khác nhau. Ví dụ, một khoản đầu tư có HPR 20% trong 2 năm và một khoản đầu tư có HPR 15% trong 1 năm sẽ khó so sánh trực tiếp nếu không điều chỉnh về cùng thời gian.

5.2.2 Không Xét Tới Rủi Ro

HPR tập trung vào lợi nhuận mà không xem xét mức độ biến động hay rủi ro của khoản đầu tư, dẫn đến hiểu lầm nếu nhà đầu tư chỉ dựa vào HPR để đánh giá hiệu quả mà bỏ qua yếu tố rủi ro. Các khoản đầu tư có HPR cao nhưng biến động mạnh thường mang lại mức rủi ro lớn, trong khi khoản đầu tư ổn định hơn có thể có HPR thấp hơn nhưng phù hợp với nhà đầu tư thận trọng.

5.2.3 Bỏ Qua Chi Phí Giao Dịch Và Thuế

HPR không tính đến các chi phí thực tế như phí giao dịch, thuế thu nhập vốn hoặc các khoản phí quản lý khác. Những chi phí đó có thể làm giảm lợi nhuận thực tế mà nhà đầu tư nhận được, đặc biệt là đối với những tài sản có chi phí giao dịch cao hoặc trong môi trường thuế suất cao. Vì vậy, HPR có thể làm tăng ước tính lợi nhuận nếu không tính đến các chi phí giao dịch và thuế.

6. So Sánh HPR Với Các Chỉ Số Hiệu Suất Khác

Trong đầu tư tài chính, việc đánh giá hiệu suất có thể thực hiện thông qua nhiều chỉ số. Mỗi chỉ số đều có những ưu điểm và hạn chế riêng, phù hợp với các mục đích đánh giá khác nhau. Dưới đây là bảng so sánh chi tiết giữa HPR và các chỉ số hiệu suất khác:

| Tiêu chí so sánh | HPR | ROI (Return on Investment) | TWR (Time-Weighted Return) | IRR (Internal Rate of Return) |

| Định nghĩa | Tỷ suất sinh lời trong kỳ nắm giữ bao gồm mọi khoản thu nhập. | Tỷ lệ lợi nhuận trên vốn đầu tư ban đầu. | Tỷ suất sinh lời có tính đến thời gian. | Tỷ suất sinh lời nội tại của dòng tiền. |

| Xử lý dòng tiền giữa kỳ | Có tính đến cổ tức và các khoản thu nhập. | Không tính đến dòng tiền giữa kỳ. | Tính đến mọi dòng tiền vào/ra. | Tính đến tất cả dòng tiền. |

| Độ phức tạp | Đơn giản. | Đơn giản nhất. | Trung bình. | Phức tạp. |

| Ảnh hưởng của thời gian | Không tính trọng số thời gian. | Không tính trọng số thời gian. | Có tính trọng số thời gian. | Có tính đến giá trị thời gian của tiền. |

| Phù hợp với | Đánh giá ngắn hạn và đầu tư đơn lẻ. | Đánh giá nhanh hiệu quả đầu tư. | Đánh giá hiệu suất quản lý danh mục. | Đánh giá dự án dài hạn. |

Trên đây là toàn bộ thông tin chi tiết về HPR là gì. Chỉ số này được xem là công cụ hỗ trợ đắc lực cho nhà đầu tư trong việc đánh giá và dự báo xu hướng thị trường. Tuy nhiên, để đạt hiệu quả cao nhất, nhà đầu tư nên kết hợp HPR với các chỉ số phân tích kỹ thuật khác trong chiến lược đầu tư của mình.

Câu hỏi thường gặp

1. Period Là Gì?

Period hay periods là gì? 2 thuật ngữ đều được dùng để chỉ khoảng thời gian nắm giữ của một khoản đầu tư. Đây là thời gian mà nhà đầu tư giữ tài sản trước khi bán hoặc đánh giá hiệu suất của nó và có thể dao động từ vài ngày, vài tháng cho đến nhiều năm.

2. Holding On Là Gì?

Holding là việc nắm giữ cổ phiếu hoặc tài sản không bán ra, với hy vọng tài sản đó sẽ tăng giá trong tương lai.

3. Tax Returns Là Gì?

Tax returns là các báo cáo thuế mà cá nhân hoặc tổ chức gửi cho cơ quan thuế để khai báo về thu nhập, chi phí, các khoản giảm trừ thuế và các nghĩa vụ thuế khác trong một khoảng thời gian nhất định.

4. In Return Là Gì?

In return là đổi lại hoặc nhận lại khi tính toán tỷ suất lợi nhuận trong suốt một khoảng thời gian nắm giữ tài sản.

5. Rate Of Return Là Gì?

RoR - Rate of Return là tỷ suất lợi nhuận mà nhà đầu tư nhận được từ một khoản đầu tư trong một khoảng thời gian nhất định. Nó thể hiện mức độ sinh lời của một tài sản so với số tiền đầu tư ban đầu.

6. Holding Back Là Gì?

Holding back là tạm ngừng hoặc không quyết định bán tài sản khi thấy có sự thay đổi về giá trị hoặc trong trường hợp không chắc chắn về thị trường.

Tìm việc làm ngay!(Theo JobsGO - Nền tảng tìm việc làm, tuyển dụng, tạo CV xin việc)